Im Januar gab der HWWI-Rohstoffpreisindex um 19,7%, im Februar um weitere 10,2% nach (vgl. Abb. 1). Damit liegt der Index nun 20,7% unter dem Vorjahreswert. Nach Beginn des Ukrainekriegs kam es im letzten Jahr zu markanten Preissteigerungen bei einzelnen Rohstoffen.

Armstrong: Im Wesentlichen geht es um den Geschäftszyklus. Sie werden feststellen, dass die Politik historisch gesehen mit dem Geschäftszyklus auf- und absteigt. Das ist nichts Mystisches oder Übernatürliches. Die Menschen hören nicht unbedingt auf die neuesten Statistiken über Inflation oder Ähnliches.

Armstrong: Im Wesentlichen geht es um den Geschäftszyklus. Sie werden feststellen, dass die Politik historisch gesehen mit dem Geschäftszyklus auf- und absteigt. Das ist nichts Mystisches oder Übernatürliches. Die Menschen hören nicht unbedingt auf die neuesten Statistiken über Inflation oder Ähnliches.

Der Zinsanstieg der vergangenen Monate und die wirtschaftliche Eintrübung in Europa haben bei vielen Anleiheanlegern die Furcht vor einer steigenden Anzahl an Insolvenzen aufkommen lassen.

Die vergangenen zwölf Monate waren für Anleiheinvestoren wahrlich kein Zuckerschlecken. Bei lediglich homöopathischen Zinserträgen haben sowohl auf Euro als auch auf US-Dollar lautende Schuldverschreibungen historisch hohe Kursverluste erlitten.

In diesen Tagen legen die großen Ölkonzerne ihre Jahreszahlen vor.

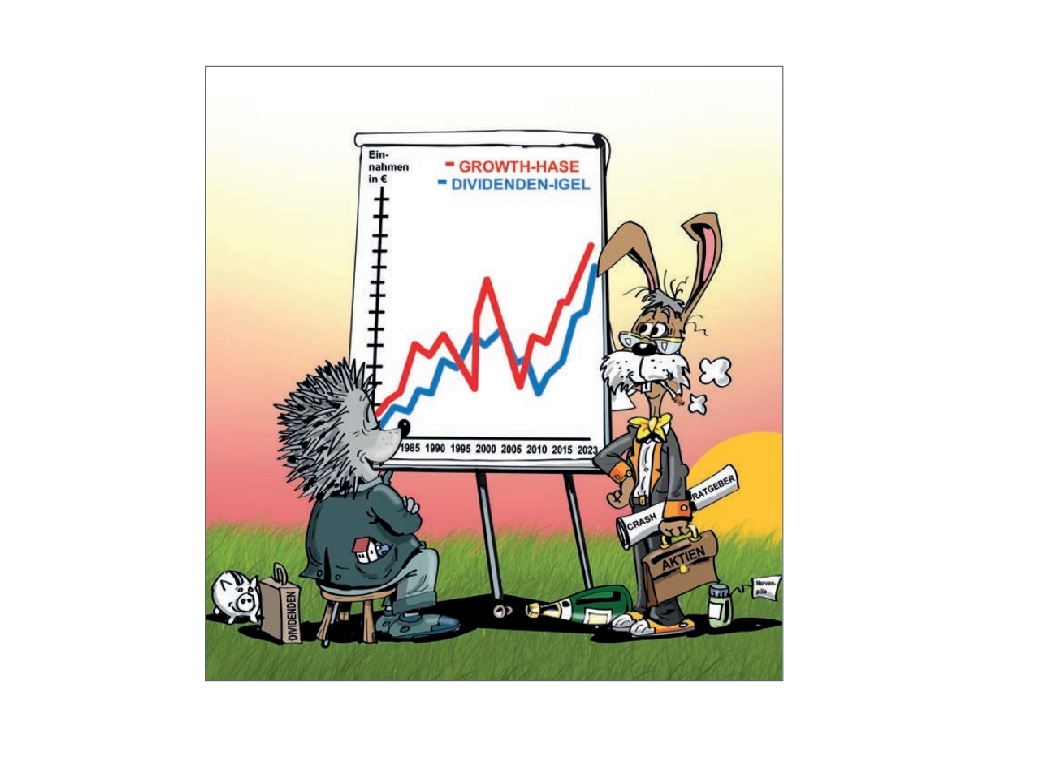

Wer kennt noch Norbert Blüm oder seinen Spruch „die Rente ist sicher“? Das war 1986. Doch heutzutage weiß jedermann, dass die staatliche Rente im Alter allein nicht ausreichen wird. Wie sorgt man also für einen finanziell sorgenfreien Lebensabend vor.

Über ein recht krisenfestes Geschäftsmodell verfügen sowohl der Mobilfunkanbieter freenet als auch der vor allem für seine Fotobücher bekannte Fotoentwickler CEWE. Allerdings kam es bei freenet im ersten Corona-Jahr zu einer überraschenden Dividendenkürzung.

Weede: Nein. Die Wirtschaft auf Krieg umzustellen, das hat offensichtlich hauptsächlich mit der Ukraine zu tun. Natürlich ist der russische Angriff auf die Ukraine bedauerlich, aber mich persönlich beunruhigt noch mehr die westliche Reaktion.

Der passiv gemanagte Fonds wurde im Oktober 2011 aufgelegt, um die Wertentwicklung des S&P High Yield Dividend Aristocrats Index so genau wie möglich nachzubilden.