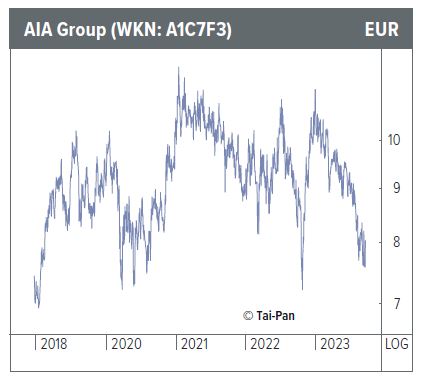

Aktienrückblick

In Smart Investor 7/2022 und 8/2022 schickten wir Aktien ins Rennen, deren Auswahl auf kombinierten Faktorstrategien basierte – Zeit für ein Zwischenfazit

Damit der Rubel rollt, treiben die Börsianer regelmäßig eine andere Sau durchs Dorf. Das zeigt sich auch bei den Faktorstrategien. Gemeint sind damit Anlageansätze wie Value, Growth oder Momentum. Auch hier sind immer wieder wechselnde Vorlieben zu beobachten.

Bei der relativen Performance von Growth- zu Value-Aktien kam es jüngst sogar zu extremen Schwankungen: So übertraf der Russell 1000 Growth den Russell 1000 Value Index 2020 um 35,7%, um fast 10% mehr als beim vorherigen Rekord von 1999. Anno 2022 übertraf dann Value Growth um 21,6% – nur im Jahr 2000 war die Kluft noch größer. In der ersten Hälfte 2023 setzte sich die Rotation mit voller Wucht fort, als Growth Value um 23,9% übertraf.

Absicherungsstrategien nicht vergessen

Auch deshalb erachten wir es als sinnvoll, Faktorstrategien nicht isoliert, sondern kombiniert einzusetzen. Genau das haben wir in Ausgabe 7/2022 unter dem Titel „Zwei Anlagestile im Kombieinsatz“ getan sowie in Ausgabe 8/2022 unter „Wachstumsaktien mit Value-Touch und soliden Charts“.

Diese Ansätze haben bislang einige Gewinneraktien hervorgebracht, die jedoch keine Selbstläufer sind. Bei den Verlierern wäre es indes zur Verlustbegrenzung rückblickend besser gewesen, mit Stopp-Loss-Kursen zu arbeiten, zumal sich teilweise die Anlagestorys verändert haben.

Ausstieg bei Verlierer JinkoSolar

Alles das trifft auf JinkoSolar zu. Der chinesische Solarmodulhersteller macht zwar die geplanten technologischen Fortschritte, aber zahlreiche Anleger weltweit lassen Aktien aus China aufgrund politischer und volkswirtschaftlicher Probleme allgemein links liegen. Zudem hat die Solarbranche mit Angebotsüberschüssen zu kämpfen und etliche Länder haben Steuern und Beschränkungen eingeführt.

Ein KGV für 2024 von unter vier spricht zwar für diesen Wert – doch ein Ende der Branchenprobleme ist ebenso wenig in Sicht wie eine Trendumkehr beim angeknacksten Image von Aktien mit Chinabezug. Deshalb ziehen wir im Einklang mit der schwachen Charttechnik die Reißleine.

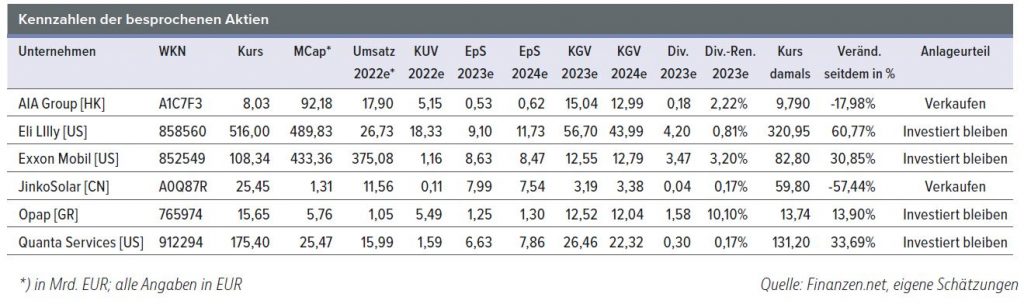

Bei AIA verkaufen wir ebenfalls

Beim zweiten Verlierer, der AIA Group, trägt ebenfalls ein verkorkstes Chartbild zu einem Verkaufsvotum bei. Außerdem haftet vermutlich auch an diesem Titel ein Chinamalus: Schließlich galt bei der Erstbesprechung das Reich der Mitte als Herzstück der Wachstumsstrategie.

Begüstigt von der Wiederöffnung Chinas nach pandemiebedingten Restriktionen war die größte unabhängige panasiatische Lebensversicherungsgruppe im ersten Halbjahr 2023 auf Wachstumskurs. Analysten sehen den Gewinn auch in den nächsten Jahren steigen. Allerdings ist momentan ist einfach nicht absehbar, wann Anleger wieder Gefallen an Chinaaktien finden. Unter diesen Voraussetzungen drohen davon negativ beeinflusste Aktien totes Kapital zu bleiben.

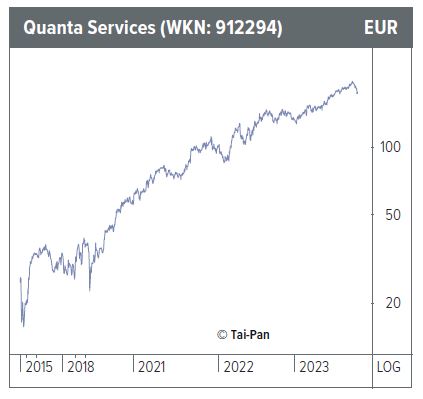

Dauerläuferstatus spricht für Quanta Services

Richtig Spaß macht dafür bisher das Investment bei Quanta Services. Der US-Anbieter von Infrastrukturlösungen ist geschäftlich erfolgreich unterwegs. Die Börse belohnt das mit einem blitzsauberen Aufwärtstrend, was den Status als charttechnischer Dauerläufer sichert.

Die Bewertung ist nach starken Kursgewinnen optisch etwas ambitioniert. Gemäß einer wichtigen Börsenweisheit lassen wir hier Gewinneraktien bei fehlenden Verkaufssignalen laufen, wobei dafür auch eine starke Positionierung spricht, die dank anhaltender Investitionen der Kunden in den Ausbau Erneuerbarer Energien und der Stromnetze weiterhin eine gute Auftragslage erwarten lässt.

Eli Lilly mit rasanter Kursrekordjagd

Ebenfalls sehr steil ist der Anstiegswinkel beim Aktienkurs von Eli Lilly. Dieser US-Pharmahersteller profitiert vom Hype rund um Medikamente zur Gewichtsabnahme, da man in diesem extrem wachstumsträchtigen Bereich vielversprechend positioniert ist.

Infolge der Begeisterung unter den Anlegern ist die Bewertung hoch. Doch dieser Aufschlag dürfte so lange Bestand haben, wie es gelingt, die Wachstumshoffnungen zu erfüllen. Die gut bestückte Pipeline verspricht zügig gute Nachrichten. So sind bis Jahresende US-Zulassungsentscheidungen für vier Eli-Lilly-Produkte zu erwarten. Mit dem Rat, investiert zu bleiben, setzen wir dabei auf positive Neuigkeiten.

Die Anlagestory bei Exxon ist intakt

Nahe dran an frischen Kursrekorden ist ExxonMobil. Der Notierung hilft sicherlich der zuletzt gestiegene Ölpreis auf die Sprünge – schließlich handelt es sich um die zweitgrößte börsennotierte integrierte Ölfirma der Welt.

Die Anlagestory ist ebenso griffig wie einfach: Der Break-even-Ölpreis beim freien Cashflow ist von 75 USD pro Barrel auf 40 USD gesunken und dürfte bis 2027 auf 30 USD fallen. Die Pläne sehen von 2019 bis 2027 eine Verdoppelung des Cashflows vor. Die Nettoverschuldung ist rückläufig und man plant neben weiteren Dividendenerhöhungen anhaltend kräftige Aktienrückkäufe: ein Gemisch, das weiter für diesen Mitfavoriten spricht, solange der Ölpreis nicht einbricht.

Großzügige Kapitalrückzahlungen begünstigen Opap

Von den Kursrekorden von rund 23 EUR des Jahres 2006 kann OPAP momentan zwar nur träumen, enttäuscht hat aber auch dieser Wert nicht – denn empfohlen hatten wir den griechischen Wettanbieter vor allem aufgrund der Aussicht auf üppige Kapitalrückzahlungen. Passend dazu hat man nach guten Quartalszahlen jüngst die Zwischendividende spürbar erhöht und es winken lukrative Dividendenrenditen von mehr als 9%.

Die Notiz sollte auch die jüngste Ankündigung eines Aktienrückkaufprogramms von 150 Mio. EUR stützen. Positive Kurseffekte versprechen außerdem eine monopolartige Stellung, die mit einem Asset-light-Franchisemodell einhergeht, sowie angedachte Produktinnovationen und -optimierungen. Auch hier lautet deshalb unser Motto, am Ball zu bleiben.