Interview

Smart Investor im Gespräch mit Christopher Wood, Chefstratege für Aktien bei der US-Bank Jefferies, über das „monetäre Endspiel“ der Zentralbanken und die globale Geopolitik

Smart Investor: Mr. Wood, die Zinssätze in den USA und Europa sind seit 2022 um mehrere Prozentpunkte gestiegen. Warum sind die Volkswirtschaften bislang dennoch nicht in die Knie gegangen?

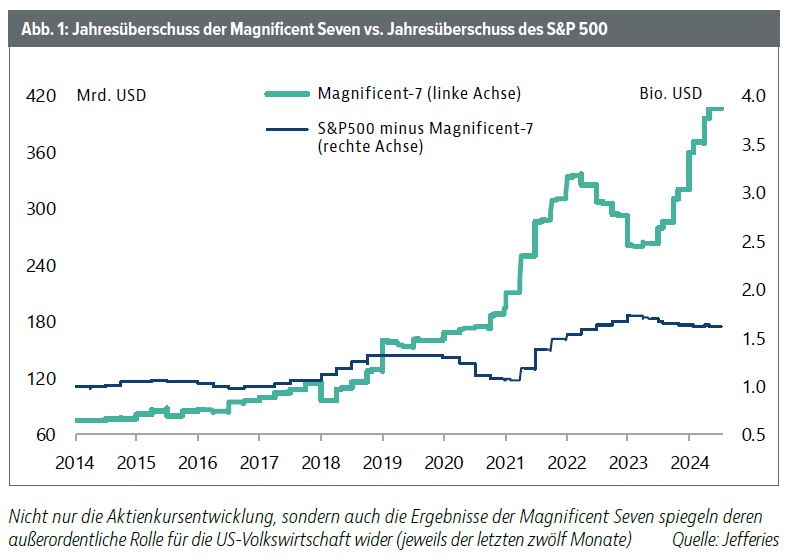

Wood: Das ist vor allem in den USA tatsächlich ein valider Punkt. Die Unternehmen dort haben einen extrem guten Job gemacht, sich in der Niedrigzinsphase günstig zu refinanzieren. Im Übrigen ist der US-Unternehmenssektor von den großen Tech-Unternehmen dominiert, die Netto-Cash-Bestände haben und damit sogar ein Profiteur der höheren Zinsen sind. Auf der Konsumentenseite dürfte entscheidend sein, dass die meisten eine Immobilienfinanzierung mit langfristig fixierten Zinsen haben und schlicht und ergreifend nicht mehr umziehen. Probleme haben die einkommensschwachen Haushalte – es beginnt aber nach und nach, auch die Mittelschicht zu tangieren.

Smart Investor: Die höheren Zinsen sind also sehr wohl ein Problem, es zeigt sich aber erst nach und nach …

Wood: So ist es. Sie dürfen außerdem nicht vergessen, dass die sogenannten Babyboomer auf hohen Ersparnissen sitzen und sich mit dem heutigen Zinsniveau sehr wohlfühlen. Die Frage ist also, in welchen Bereichen die Zinsen Schmerzen verursachen. In der Theorie sollte dies bei den mittelständischen Unternehmen der Fall sein, aber hier ist die Datenlage etwas unklar. Vollkommen klar ist jedoch, dass die Private-Equity-Branche – oder besser gesagt die im Private-Equity-Besitz befindlichen Unternehmen – ein Problem haben: Denn sie nehmen selbst keine Schulden auf, sondern packen diese auf die Unternehmen aus ihren Portfolios. Hier dürfte Stress im System entstehen.

Smart Investor: Als wir Anfang 2020 das letzte Mal sprachen, erwarteten Sie ein „monetäres Endspiel“. Hat die Entwicklung der letzten Jahre diese These widerlegt?

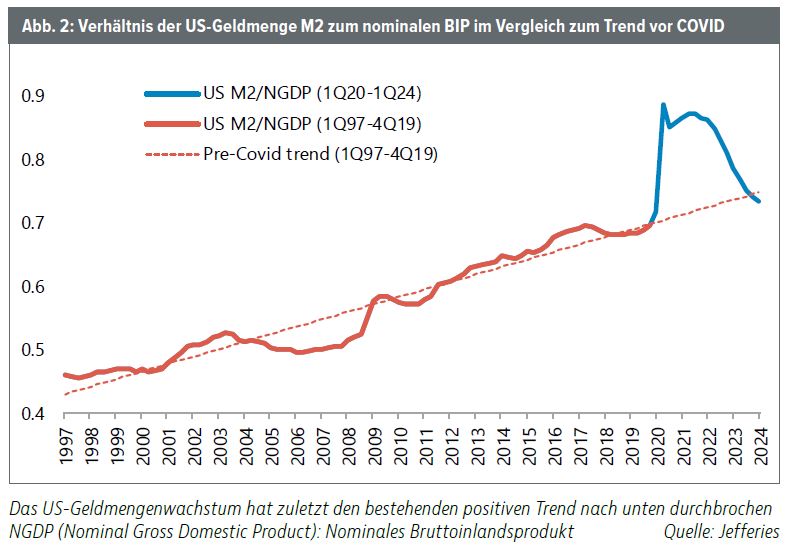

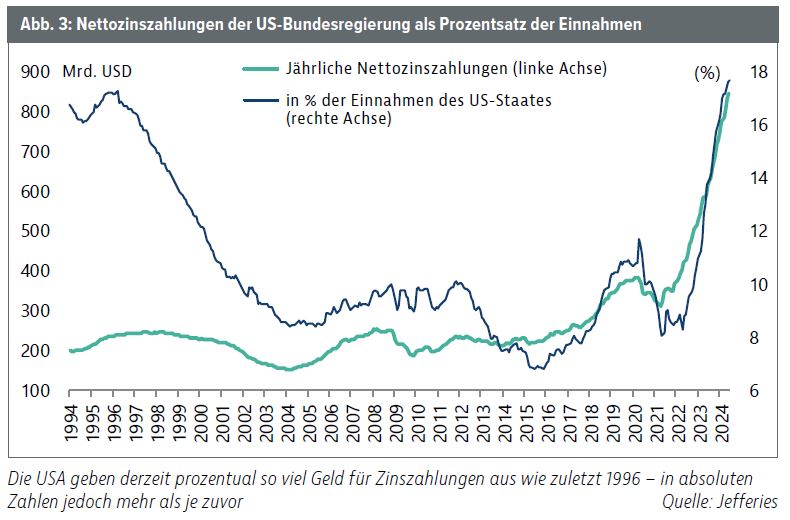

Wood: Dieses Szenario erwarte ich noch immer. Sehen Sie nicht nur auf die Zinsen, sondern auch auf die Liquidität. Anfang 2020 ist die Fed durchgedreht und hat historisch einmalige Mengen an Liquidität geschaffen, deren Ausmaß die Finanzkrise 2008 deutlich übertroffen hat. Der Unterschied zu damals war, dass das Geld über die Fiskalpolitik im Geldbeutel der Leute angekommen ist. Dies dürfte der Hauptgrund für die Inflation gewesen sein, die wir gesehen haben. Bei den angeblichen Lieferkettenproblemen wurde übertrieben. Der Beweis ist für mich, dass es jede Menge asiatische Länder und Entwicklungsländer gibt, die trotz Lieferkettenproblemen keine analoge Inflation gesehen haben. Zwar steht die Geldpolitik aktuell auf der Bremse, aber der Preis dafür sind völlig aus den Bahnen geratene Staatsfinanzen. Die US-Regierung gibt nun knapp 20% ihrer Steuereinnahmen für Zinszahlungen aus – dies war zuletzt Anfang der 1990er Jahre der Fall. In absoluten Zahlen ist es mit 850 Mrd. USD pro Jahr ein Vielfaches des vorherigen Höchststands.

Smart Investor: Wie wird das monetäre Endspiel ablaufen?

Wood: Ich denke, die Richtung ist klar. Die Notenbanken werden einen immer größeren Anteil der ausstehenden Staatsanleihen besitzen. In Japan sitzt die Zentralbank schon heute auf rund 50% der Staatsanleihen. Die Trennlinie zwischen Geld- und Fiskalpolitik gibt es nicht mehr. Ein weiteres Zeichen ist der immer größere Teil des Welthandels, der nicht in US-Dollar abgewickelt wird. Im letzten Jahr haben die Chinesen bereits rund 25% ihres Imports in Renminbi abgewickelt. Der Ukrainekrieg hat diese Entwicklung beschleunigt, da die Russen gezwungen waren, sich aus dem US-Dollar zu verabschieden. Als Investor können Sie aber letztendlich nicht viel dagegen tun. Klar – es ist immer besser, Aktien statt Anleihen zu besitzen. Wenn Sie einen Hedge gegen das monetäre Endspiel haben wollen, müssen Sie Gold oder Bitcoin besitzen.

Smart Investor: Wie bewerten Sie die beiden geopolitischen Krisenherde in der Ukraine und zwischen China und Taiwan?

Wood: Ich mache mir keine Sorgen um Taiwan, diese Story habe ich nie geglaubt. Das Thema wurde vor allem von der US-Seite gespielt. Die Chinesen haben kein Interesse, das eskalieren zu lassen. Aber der Ukrainekrieg ist ein reales Risiko, das sich in der Mitte von Europa abspielt. Wenn Sie das Ganze aus der Perspektive der Ukraine durchspielen, besteht ein Interesse, Russland so zu provozieren, dass Putin eine Reaktion zeigt, die genügend Druck auf die NATO ausüben würde, direkt in den Konflikt einzugreifen. Nur so kann die Ukraine diesen Krieg gewinnen. Was es riskant macht, ist die Tatsache, dass es aktuell ein kurzes Zeitfenster gibt, in dem die Ukraine dies tun könnte, bevor ein möglicher US-Präsident Trump die Unterstützung für die Ukraine herunterfahren könnte.

Smart Investor: Auch in der Ukraine sieht es aus, als ob der Westen ein Interesse daran hätte, den Konflikt am Laufen zu halten …

Wood: Absolut. Angeblich wäre im März 2022 ein durch Erdoğan vermittelter Friedensdeal möglich gewesen, der den Russen gewisse Territorien zugesprochen und der Ukraine eine NATO-Mitgliedschaft untersagt hätte. Ich bin mir nicht zu 100% sicher, ob diese Geschichte stimmt. Angeblich hat aber der britische Premier Boris Johnson dies unter Einfluss der USA torpediert. Ein solcher Deal wäre jedoch zu jedem Zeitpunkt möglich, wenn man es wollte. In den letzten zwei Wochen übten offenbar die USA Druck auf Selenskyj aus, einen anderen Ton anzustimmen. Er spricht plötzlich eine andere Sprache und redet darüber, Frieden zu schließen. Ich denke, dass es in der US-Regierung keinen klaren Konsens zu diesem Thema gibt.

Smart Investor: Aus welcher Richtung kommen in Washington aktuell die vorsichtigeren Töne?

Wood: Ich habe kürzlich die Memoiren des aktuellen CIA-Direktors William Burns gelesen, der mehrere Jahre US-Botschafter in Moskau war. Für Burns ist klar, dass ein NATO-Beitritt der Ukraine für Russland schon immer eine rote Linie war. Er zitiert in seinem Buch auch den ehemaligen US-Außenminister James Baker – einen der besten Außenminister der letzten Jahrzehnte –, der Russland 1990 sagte, dass die NATO sich keinen Zentimeter nach Osten bewegen würde. Baker war daher stets dagegen, dass die NATO die Ukraine zu einem Beitritt motiviert. Offen gesagt ist es für mich sehr beruhigend, dass einer wie Burns im Amt ist.

Smart Investor: Sehen lediglich Putin-Loyalisten diese rote Linie oder ist dies ein breiter Konsens in der russischen Bevölkerung?

Wood: Ich denke, dass dies ein breiter Konsens ist – ähnlich wie in China, wo nicht nur Sympathisanten der KP den Anspruch Chinas auf Taiwan erheben. Offen gesagt glaube ich, dass der Anspruch Russlands auf die Ostukraine eine größere Berechtigung hat als der Anspruch Chinas auf Taiwan. Das Risiko in Taiwan ist, dass die USA es so weit eskalieren, dass Xi vor seiner eigenen Bevölkerung schwach aussehen würde, wenn er nichts unternähme. Aber ich denke, die wahre Agenda der USA in Taiwan ist bereits erreicht: Primär ging es darum, den dortigen Chipproduzenten TSMC dazu zu bringen, nach und nach Teile der Halbleiterproduktion ins Ausland zu verlegen, insbesondere nach Japan – einen engen Alliierten der USA – und in die USA selbst. Die aggressive Politik gegen China führt zudem dazu, dass man China von der führenden Halbleitertechnologie abschneidet. Dies macht es für China schwierig, seine Wirtschaft „upzudaten“.

Smart Investor: Was würde der Ausgang der US-Präsidentschaftswahlen für die Märkte bedeuten?

Wood: Wenn Donald Trump gewinnt, wird das mit Sicherheit für einen „Risk-on-Move“ an den Aktienmärkten sorgen. Das wirkliche Risiko ist für mich die Frage, ob die fiskalpolitische Situation in den USA beginnt, die Märkte zu bewegen. Es sieht immer mehr danach aus, als ob die Situation außer Kontrolle gerät. Aber das ist lediglich eine Frage der Zeit. Der Anteil der Staatsausgaben, die für den Zinsdienst ausgegeben werden, ist viel zu hoch. Außerdem müssen rund 30% der US-Staatsschulden bis 2026 umgeschuldet werden. Ich glaube daher, dass sich US-Treasurys noch immer in einem langfristigen Bärenmarkt befinden.

Smart Investor: Was halten Sie aktuell von der deutschen Volkswirtschaft?

Wood: Nun ja, die Entwicklung ist wirklich beängstigend. Denn Deutschland scheint sich zu deindustrialisieren und begeht ökonomischen Selbstmord – und ist gleichzeitig eine der wichtigsten Bruchlinien in Europa. Ich sehe, dass sich die CDU unter der aktuellen Führung weiter nach rechts bewegt. Die Frage ist, ob sie damit einen weiteren Zuwachs der AfD verhindern kann. Das beste Ergebnis für Deutschland wäre es vermutlich, wenn die CDU eine absolute Mehrheit erzielen oder zusammen mit der FDP regieren könnte. Im Moment schimpfen viele über die ehemalige Kanzlerin Merkel. Wobei ich sagen muss, dass sie sich beim Thema Nord Stream 2 viel US-Druck widersetzt hat. Ich denke nicht, dass sie einen kompletten Stopp der russischen Energielieferungen umgesetzt hätte.

Smart Investor: Nach den Eingriffen des chinesischen Präsidenten Xi und der strikten Regulierung der Tech-Konzerne halten viele Investoren China für „uninvestierbar“. Teilen Sie diese Meinung?

Wood: China hat aktuell ein deflationäres Problem, doch der Markt ist günstig bewertet. Es könnte aber auch eine Value-Falle sein. Zuletzt versucht die Regierung, etwas freundlicher zu den Unternehmen zu sein. Aber Xi glaubt an die sogenannte Common Prosperity. Diese ist aber per definitionem für die Masse der Bevölkerung besser als für die Unternehmer. Der wahre Schaden ist in China durch die Corona-Lockdowns angerichtet worden. Xis aktueller Slogan lautet „new productive forces“. Er möchte die technologischen Fähigkeiten der chinesischen Industrie verbessern und diese upgraden. Aber der chinesische Export läuft weiterhin gut, auch wenn ein immer größerer Teil davon an Nicht-G7-Länder geht. Die Chinesen bauen einfach bessere Produkte. Das beste Beispiel dafür ist der Export von Elektroautos, die in Europa und in den USA doppelt so teuer wie in China verkauft werden. Das ist das absolute Gegenteil von Dumpingpreisen.

Smart Investor: Der Nikkei markierte zuletzt ein neues Allzeithoch. Ist noch immer Luft nach oben im japanischen Aktienmarkt?

Wood: Japanische Aktien gefallen mir im Moment ausgesprochen gut. Das Risiko liegt weniger im Aktienmarkt als auf der Währungsseite. Investoren riskieren, dass sie das, was sie auf der Aktienseite gewinnen, auf der Währungsseite wieder verlieren. Aber ich erwarte eine weitere Normalisierung der japanischen Geldpolitik. Dies ist zunehmend auch die Denke der Bank of Japan. Beachten Sie, dass ein realistischeres Inflationsziel angesichts der japanischen Demografie eher bei 1% als bei 2% liegt. Vor dem Hintergrund der jüngsten Inflationszahlen gäbe es also Raum für eine weitere monetäre Verknappung.

Smart Investor: Ganz herzlichen Dank für das sehr interessante Gespräch.

Christopher Wood ist Global Head of Equity Strategy bei der US-Investmentbank Jefferies und sitzt in Hongkong. Zuvor hatte er die gleiche Position bei der asiatischen Investmentbank CLSA inne. In den vergangenen zwei Jahrzehnten wurde er mehrfach zum besten asiatischen Aktienstrategen ernannt. Bei Jefferies veröffentlicht er, wie zuvor bei CLSA, seinen bekannten wöchentlichen Newsletter GREED & fear. Dieser wurde seit 1996 mit wenigen Unterbrechungen rund 1.500 Mal veröffentlicht. Bevor Wood in die Investmentbankingbranche wechselte, war er Finanzjournalist für die Far Eastern Economic Review und den Economist in Hongkong. Während dieser Zeit verfasste er die drei viel beachteten Bücher „The End of Japan Inc.: And How the New Japan Will Look“, „The Bubble Economy: Japanese Economic Collapse“ und „Boom and Bust: The Rise and Fall of The World Financial Markets“.