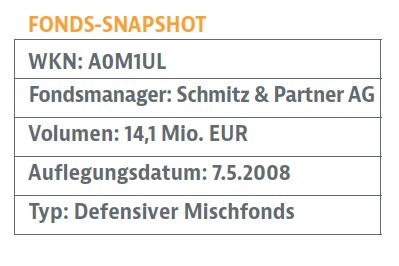

Analyse

Ein langfristig erfolgreiches Fondsdepot braucht, wie auch eine Fußballmannschaft, eine erfolgreiche Abwehr. Zu den Anforderungen an defensive Portfolios zählen vor allem eine Minimierung von Verlusten und eine möglichst schnelle Aufholung von zwischenzeitlichen Drawdowns. Kommen noch attraktive Renditen im möglichen Rahmen dieser Ausrichtung dazu, sollten alle Anlegerwünsche erfüllt sein. Etliche milliardenschwere defensive Mischfonds mit starkem Anleiheschwerpunkt hatten nicht geliefert – das zeigt der Rückblick auf das Katastrophenjahr 2022, als Aktien und Anleihen gemeinsam hinunterkrachten. Anders der Schmitz & Partner Global Defensiv (SPGD): Getreu dem Motto „Was man nicht verloren hat, muss man nicht aufholen“ hat der Mischfonds das Kalenderjahr 2022 mit einem Miniminus von 2,8% gut bewältigt. Damit liegt die Frage auf der Hand, was den Unterschied gemacht hat. Die Antwort in Kürze: Der „Defensivansatz“ wird im SPGD grundlegend anders umgesetzt als bei vielen Mitbewerbern.

Überzeugungstreue

Der Kopf hinter der Strategie ist Dr. Holger Schmitz, dezidierter Kritiker des Euro, staatlicher Verschuldungsexzesse und des FiatGeldsystems der Zentralbanken. Mit seiner über 35-jährigen Kapitalmarktexpertise hat er zahlreiche Krisen kommen und gehen gesehen. Zu Beginn seiner Karriere bei der FIDUKA-Depotverwaltung konnte er seine Kenntnis des Investmentgeschäfts unter der Ägide der ungarischen Börsenlegende André Kostolany vertiefen. Auf eines können sich Anleger bei ihm jedenfalls verlassen: Schmitz bleibt seinen Überzeugungen treu. So setzt er etwa seine Devise, die er in der Kolumne in Smart Investor 1/2024 mit dem Motto „Auch 2024 gilt: Finger weg vom Euro“ kommuniziert hat, mit Blick auf die Währungsallokation im Fonds konsequent um. Die Gemeinschaftswährung ist nur zu rund 10% im Portfolio vertreten. Ein Währungsfokus des Portfolios liegt vor allem auf langfristig stabilen Währungen wie der Norwegischen Krone (17%) und insbesondere dem Schweizer Franken (34%).

Erfolgreiche Mischung

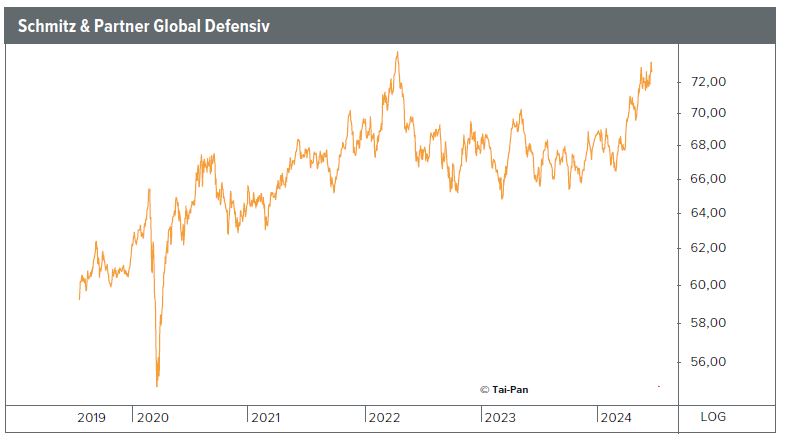

Knapp 60% des gesamten Aktienanteils im Fonds bilden Schweizer Titel wie Novartis oder Bell. Insgesamt verteilt sich das Fondsvermögen zu 43,9% auf Aktien, zu 13,5% auf Renten und Rentenfonds sowie zu 24,6% auf Gold und Silber. Die Cashquote liegt aktuell bei 18,0%. Die Liquidität kann genutzt werden, wenn Kursrückgänge attraktive Chancen bieten. Der Aktienanteil soll im Maximum bei 50% liegen. Die signifikante Allokation von Silber und Gold hat sich, gerade auch mit Blick auf die Edelmetallkursgewinne in den vergangenen Monaten, als sprichwörtlich goldrichtig erwiesen. In der Fondsstatistik von „DAS INVESTMENT“ zählt der SPGD in der Kategorie „Mischfonds Defensiv Welt“ in unterschiedlichen Zeiträumen (Stand: 19.6.2024) zu den Topfonds. Auf Sicht der letzten drei Jahre liegt der Fonds auf Rang 29 von 369. Noch eindrucksvoller ist die Performance über fünf Jahre: In diesem Zeitraum lässt der Fonds rund 96% seiner Peergroup hinter sich (Rang 12 von 341 beobachteten Fonds). Auf beiden Zeitebenen liegt die Volatilität des Fonds bei einem ausgezeichneten Wert von weniger als 8%.

Fazit

Der SPGD eignet sich als defensives Basisinvestment. Mit dem Fonds wurden in fünf Jahren 22,5% verdient, der Schnitt der Peergroup der „DAS INVESTMENT“-Statistik liegt bei einem Plus von nur 5,8%. Das zeigt eindrucksvoll, dass neben der funktionierenden Verlustbegrenzung auch der Renditeaspekt nicht zu kurz kommt.