Inside

Gesundheitstitel auf Herz und Nieren geprüft

Die Einstufung des Healthcare-Sektors als vergleichsweise defensiver Hort der Stabilität ist nicht falsch, aber auch nicht die ganze Wahrheit. So stehen beispielsweise im Biotechnologiesegment Chancen auf hohe Kursgewinne auch überdurchschnittlichen Risiken gegenüber. Positive Treiber für den Sektor liegen auf der Hand: eine alternde Gesellschaft in den Industrieländern, eine höhere Lebenserwartung, steigender Wohlstand und damit höhere Nachfrage nach medizinischer Versorgung in den Schwellenländern. In einigen Subsektoren der Healthcare-Branche erhoffen sich Experten einen Paradigmenwechsel durch Künstliche Intelligenz. BlackRock-Strategen haben vor allem Neurowissenschaften, Genomik und Biotechnologie als KI-Profiteure identifiziert. Laut Statista soll das KI-Segment der Gesundheitsbranche von 2022 bis 2030 mit jährlich 37% wachsen.

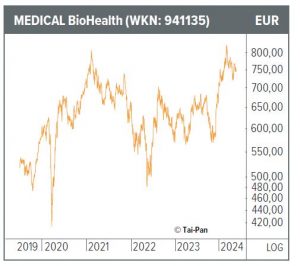

Gut untersuchte Nebenwerte

Der 2000 aufgelegte MEDICAL BioHealth (WKN: 941135; +12,9% in drei Jahren und damit mehr als die Vergleichsgruppe) fokussiert sich erfolgreich auf innovative Nebenwerte mit großem Wertsteigerungspotenzial. Mit 84,9% liegt ein klarer Schwerpunkt auf Biotech. Pharma (7,9%) und Medtech (2,8%) spielen dagegen eine untergeordnete Rolle. Die ausgesuchten Firmen werden nicht selten Ziele von Übernahmen. So wurde kürzlich das Biopharmaunternehmen Deciphera, das in der Krebsbekämpfung tätig ist, von einem der größten Pharmaunternehmen Japans, Ono Pharmaceutical, mit einem satten Aufschlag von 74,7% zum Börsenkurs gekauft. Der Fonds eignet sich gut zur Diversifikation, da die Portfoliounternehmen nicht Bestandteil gängiger Branchenindizes sind. Zu den Top-Holdings mit Stand vom Dezember 2023 gehört das dänische Unternehmen Ascendis Pharma, das u.a. eine Technologieplattform zur Medikamentenentwicklung vermarktet. Die Portfoliotitel werden erst mit Verzögerung veröffentlicht.

Outperformer

Der AB International Health Care Portfolio (WKN: 974522; +37,2% in drei Jahren und damit deutlich mehr als die Peergroup) ist seit vielen Jahren ein zuverlässiger Outperformer. Der Fonds deckt unterschiedliche Subsektoren wie Pharmazeutik (36,7%), Biotechnologie (19,7%), medizinische Ausstattung und Zubehör (17,1%) sowie Anbieter von Gesundheitsdienstleistungen (16,9%) ab. Fondsmanager Vinay Thapar setzt aktuell bei den Top-Holdings u.a. auf Eli Lilly und Novo Nordisk, die zuletzt wegen ihrer Abnehmspritzen von den Anlegern gefeiert wurden, sowie den US-Gesundheitsdienstleister und -Krankenversicherer UnitedHealth Group. Thapar mahnt allerdings auf lange Sicht eine vorsichtigere Einschätzung bei den Abnehmpräparaten an. Aus seiner Sicht ist noch unklar, wie der Kosten-Nutzen-Effekt zu bewerten ist und welche Folgen etwaige unerwünschte Nebenwirkungen haben.

Im von Rune Sand gesteuerten DNB Health Care (WKN: A2DVRC; +32,9% in drei Jahren und damit mehr als die Wettbewerber) stehen AstraZeneca, Novo Nordisk sowie Johnson & Johnson an der Spitze der Top Ten. Relativ zur Benchmark MSCI World Health Care Index ist das Schweizer Chemie- und Pharmaunternehmen Lonza am stärksten übergewichtet. Auf S. 34 lesen Sie ein Interview mit dem Fondsmanager.

Neue Trends

Zwei Trendthemen im Gesundheitssektor, nämlich KI (engl.: Artificial Intelligence; AI) und die Bekämpfung von Übergewicht, adressieren der Bellevue AI Health (WKN: A3E1ZR; +12,9% seit Auflegung am 30.11.2023) und der Bellevue Obesity Solutions (WKN: A0RPSP; +10,9% seit Auflegung im November 2023).

Der AI Health, der in 50 bis 70 Titel investiert, setzt schwerpunktmäßig auf finanzstarke Mega- und Large Caps wie Eli Lilly und UnitedHealth Group; Nebenwerte werden beigemischt. Zur Titelauswahl wird neben klassischen fundamentalen Kriterien das hauseigene Bewertungssystem „Bellevue AI Affinity Score“ genutzt.

Der Bellevue Obesity Solutions berücksichtigt im Kampf gegen Fettleibigkeit die gesamte Wertschöpfungskette von Dia-gnostik über Behandlungen bis hin zu Prävention über Firmen aus den Segmenten Lebensmittel und Sport. Aktuell bestimmen Eli Lilly und Novo Nordisk, die auch im Fonds am stärksten gewichtet sind, bei der Adipositasbehandlung den Markt. Laut JPMorgan dürfte der Markt mit Abnehmpräparaten 2030 ein globales Umsatzvolumen von 100 Mrd. USD erreichen, von 2020 bis 2023 gab es bereits eine Verzehnfachung. Wenig verwunderlich, dass auch andere Unternehmen ein Stück vom Kuchen des Abnehmgeschäfts möchten: So plant Roche eine Verbesserung von Präparaten der Konkurrenz, die neben dem positiven Effekt des Gewichtsverlusts auch teils zu Muskelschwund führen.

Gesundheitstitel in der ETF-Packung

Der Xtrackers MSCI World Health Care (WKN: A113FD; +33,8% und damit mehr als die Peergroup) investiert ausschließlich in Unternehmen aus den Industrieländern. Emerging Markets bleiben außen vor. Regionaler Platzhirsch sind unbestritten die Vereinigten Staaten mit 77,8% gefolgt von Dänemark (6,1%) und der Schweiz (4,5%). Mit knapp 140 Titeln ist die Benchmark stark diversifiziert, die Gewichtungsgröße reicht aktuell von 8,1% bei Eli Lilly bis 0,03% bei Diasorin, einem italienischen Biotechnologieunternehmen mit Schwerpunkt In-vitro-Diagnostik.

Underperformance in Schwellenländern

Eine unbefriedigende Performance zeigten in den vergangenen Jahren Gesundheitsaktien aus den Schwellenländern, in die beispielsweise der apo Emerging Health (WKN: A2PPZD; -27,6% in drei Jahren und damit deutlich weniger als die Vergleichsgruppe) investiert. Unter den Ländern ist China mit 22,4% am stärksten gewichtet, gefolgt von Brasilien mit 17,2% und Südafrika mit 12,4%. Wachstumspotenzial im Gesundheitssektor besteht in den Schwellenländern vor allem mit Blick auf ein steigendes BIP der Volkswirtschaften sowie einen steigenden prozentualen Anteil der Gesundheitsausgaben bezogen auf das BIP. Zu den Top-Ten-Positionen zählt u.a. Establishment Labs Holdings, ein Hersteller von silikongefüllten Brustimplantaten aus Costa Rica.