Interview Healthcare

Smart Investor im Gespräch mit Dr. Daniel Koller, Investmentchef bei der Schweizer BB Biotech, über Impfstoffaktien und Abnehmspritzen, Small Caps im Healthcare-Bereich und seine Börsenfavoriten

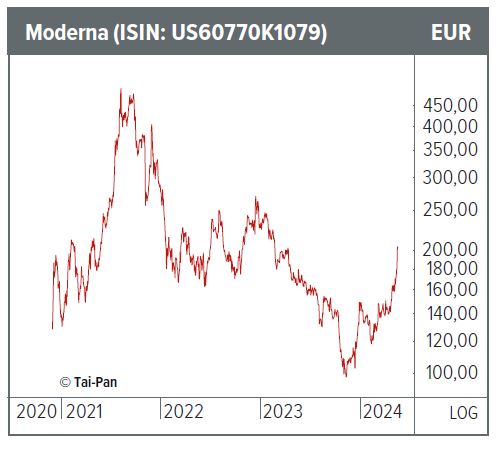

Smart Investor: Herr Dr. Koller, zu Beginn dieses Jahrzehnts waren es vor allem die Impfstoffunternehmen wie Pfizer, Moderna oder hierzulande BioNTech, welche die Pharmabranche in den Mittelpunkt des Interesses der Gesellschaft und damit auch der Investoren hievte. Deren Kurse bzw. Börsenwerte sind seither allerdings fast ausnahmslos in den Keller gegangen. Warum?

Koller: Die COVID-19-Pandemie hat diese Impfstoffhersteller natürlich in den Fokus gerückt. Aktuell und nachdem die Pandemie abgeklungen ist, haben Anleger ihr Interesse auf andere Sektoren wie Mega-Cap-Technologie oder Künstliche Intelligenz gelenkt. Zudem hat das schwierige Zinsumfeld der Branche nicht geholfen.

Die RNA-basierten Verfahren ziehen aber weiterhin große Aufmerksamkeit auf sich. Sie treten nun aus der Nische heraus und finden Anwendung in breiteren Krankheitsfeldern. Sie werden immer effektiver, sicherer und einfacher in der Anwendung. Momentan treibt vor allem Moderna seine vielversprechende Pipeline voran und könnte noch in diesem Jahr seinen RSV-Impfstoff einführen. Im kommenden Jahr wird dann ein Kombinationsimpfstoff gegen COVID und Influenza erwartet. Darüber hinaus arbeitet das Unternehmen intensiv an einem personalisierten Krebsimpfstoff.

Smart Investor: Jüngst kamen zur größten Healthcare-Aktie der Welt, nämlich Novo Nordisk, schlechte Nachrichten – die Abnehmspritze Ozempic könnte sich als Flop herausstellen. Was bedeutet das für das Unternehmen?

Koller: Ein starker Wettbewerb in diesem Bereich war eigentlich klar. Absehbar waren auch die Gesamtkosten für die Herstellung der Spritze, die nun im Fokus stehen. Es ist auch nicht überraschend, dass die negativen Aspekte wie der Verlust von Muskelmasse, die Verträglichkeit und die Notwendigkeit einer langfristigen Therapie deutlicher werden würden. Die Erwartungen haben sich also erheblich verschoben. Aktuell geht es darum, welcher Marktteilnehmer als erster eine sogenannte Abnehmpille auf den Markt bringen wird. Diese sind einfacher herzustellen und haben niedrigere Herstellungskosten. Amgen hat sein Projekt zurückgezogen, während unser Portfoliounternehmen Rivus noch im Rennen ist.

Smart Investor: In Ihrem Portfolio befinden sich eher kleinere Titel und auch vornehmlich aus dem Biotech-Bereich stammende. Welchen Ansatz verfolgen Sie damit genau?

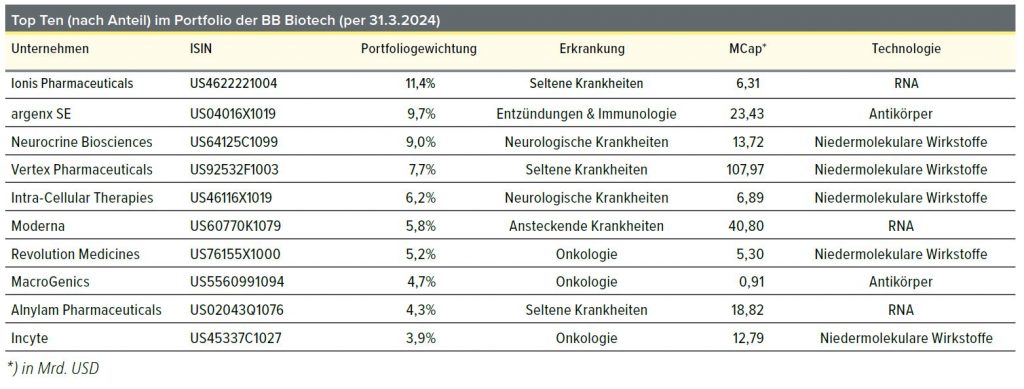

Koller: Schlussendlich besteht das Erfolgsgeheimnis bei Biotech-Investments darin, die medizinisch und kommerziell erfolgreichen Therapien von morgen frühzeitig zu identifizieren. Kleinere Unternehmen – speziell aus der Biotech-Industrie – sind da häufig agiler, wendiger und innovativer. Sie verfügen über ein hohes Wachstumspotenzial, sind aber auch risikobehafteter. Darum haben wir ein Portfolio, das aus drei Komponenten besteht: Erstens sind die nachhaltig profitablen Unternehmen mit einer Gewichtung von rund 20% zu nennen. Zweitens besteht die Hälfte unseres Portfolios aus vielversprechenden Unternehmen, die bis zur Profitabilität finanziert sind. Den Rest machen drittens Unternehmen aus, die weitere Refinanzierungen benötigen, die jedoch eine klar kleinere Gewichtung einnehmen.

Daher setzen wir in unserer Investmentstrategie den Schwerpunkt bei kleineren bis mittleren Unternehmen. BB Biotech investiert ausschließlich im Biotech-Sektor.

Smart Investor: Wie ist bei Ihren Portfoliotiteln die Entwicklung während der Monate des ersten Quartals verlaufen, auch im Vergleich zum Gesamtmarkt?

Koller: Die BB-Biotech-Aktie erzielte eine positive Quartalsrendite von 7,6% in Euro, einschließlich der Dividende von 2,00 CHF pro Aktie. Die Gesamtrendite des Portfolios (NAV) betrug 6,3% in Euro und 3,8% in US-Dollar und übertraf damit den NBI. Die Abwertung des Schweizer Frankens verlieh dem Portfolio im ersten Quartal 2024 einen kräftigen Schub.

Smart Investor: Können Sie einige weitere Depottitel nennen, bei denen herausragende Entwicklungen zu verzeichnen waren?

Koller: Eine Reihe von kleineren Beteiligungen hat sich in Erwartung bedeutender Meilensteine erholt. Unternehmen mit erheblichen Abschlägen bieten weiterhin beachtliches Aufwärtspotenzial. Ein herausragendes Beispiel hierfür ist unsere Position in MacroGenics, die im ersten Quartal 2024 zum NAV-Anstieg beigetragen hat. MacroGenics plant vo-raussichtlich die Veröffentlichung von Daten aus der Phase-II-Studie zu Vobra Duo, einem B7-H3-ADC-Wirkstoff, der aktuell bei Prostatakrebs in der Versuchsphase eingesetzt wird. Darüber hinaus gab es bedeutende Fortschritte bei Produktzulassungen und Indikationserweiterungen, wie die US-Zulassung von Casgevy zur Behandlung transfusionsabhängiger Beta-Thalassämie und die Zulassung von Vyvgart in Japan zur Behandlung der primären Immunthrombozytopenie.

Smart Investor: Welches waren eher schwächere Performer in Ihrem Depot und warum?

Koller: Im ersten Quartal 2024 blieben die Biotech-Märkte volatil. Wichtige Portfoliobeteiligungen wie Alnylam und Ionis wurden abgewertet, da die Bekanntgabe kritischer klinischer Versuchsergebnisse verschoben wurde. Alnylam verschob die Veröffentlichung der HELIOS-B-Studie für Vutrisiran, was gemischte Reaktionen hervorrief. Ebenso fiel der Aktienkurs von Intra-Cellular Therapies, nachdem die Ergebnisse seiner Phase-III-Studie für CAPLYTA zur Behandlung schwerer depressiver Störungen auf April verschoben wurden. Das Unternehmen gab schließlich am 16.4. positive Phase-III-Topline-Ergebnisse bekannt, was zu einer Erholung der kurzzeitigen Kursverluste führte.

Smart Investor: Wie sehen Sie die weitere Entwicklung der Pharmabranche im Allgemeinen und der Biotech-Branche im Speziellen?

Koller: In den ersten drei Monaten dieses Jahres erreichten die Aktienmärkte neue Allzeithochs. Auch der breitere Gesundheitssektor schloss das Quartal im Plus, begünstigt durch solide Gewinnupdates und die anhaltende Dynamik unter den führenden Unternehmen bei der Eindämmung der Adipositasepidemie. Der Biotechnologiesektor konnte jedoch nicht mithalten. Aufkommende Bedenken hinsichtlich des Zeitpunkts möglicher Zinssenkungen waren hier ausschlaggebend. Die Underperformance wurde jedoch geringfügig abgemildert durch einige kleinere M&A-Transaktionen sowie eine weitere Erholung der Small Caps von ihren Tiefständen im letzten Jahr.

Die Zinsentscheidungen der Zentralbanken bleiben für Investitionen im Biotech-Sektor kurzfristig weiterhin entscheidend. Wie sich im ersten Quartal gezeigt hat, beeinflusst jede Anpassung des Zeitpunkts und der Höhe möglicher Zinssenkungen die Bewertungen erheblich. Dies gilt insbesondere für kleinere und mittlere Unternehmen, die hohe Investitionen in die Arzneimittelentwicklung tätigen, aber erst in einigen Jahren mit Umsätzen und Gewinnen rechnen dürfen. Für Dynamik dürften auch weitere M&A-Aktivitäten sorgen. Nach einem verhaltenen Auftakt ins Jahr gehen wir davon aus, dass sich dies beschleunigen wird.

Smart Investor: Bei welchen Titeln bzw. in welchen Bereichen oder Indikationen sehen Sie die größten Potenziale?

Koller: Trotz der bestehenden Herausforderungen verzeichnen Portfoliounternehmen von BB Biotech weiterhin fundamentale Erfolge und weisen eine solide Qualität auf. Im Verlauf des Jahres stehen bedeutende Entwicklungen an: Alnylam erwartet Daten der Phase-III-Studie HELIOS-B für Vutrisiran bei Patienten mit TTR-Kardiomyopathie. Agios dürfte Ergebnisse der ENERGIZE-T-Studie zu PYRUKYND für die Behandlung transfusionsabhängiger Alpha- oder Beta-Thalassämie präsentieren. MacroGenics wird ein Update zur Phase-II-Studie TAMARACK für Vobra Duo bei Patienten mit metastatischem kastrationsresistentem Prostatakrebs veröffentlichen. Revolution Medicines dürfte Daten für seinen Multi-KRAS-Inhibitor RMC-6236 vorlegen. Moderna Therapeutics erwartet im zweiten Quartal 2024 die Zulassung seines RSV-Vakzins mRNA-1345, rechtzeitig vor Beginn der Impfsaison im Herbst.

Smart Investor: Herr Dr. Koller, vielen Dank für Ihre interessanten Ausführungen.

Dr. Daniel Koller stieß 2004 zu Bellevue Asset Management und ist seit 2010 Head Investment Management Team von BB Biotech. Von 2001 bis 2004 war er als Investmentmanager bei equity4life Asset Management und von 2000 bis 2001 als Aktienanalyst bei UBS Warburg tätig. Er absolvierte ein Studium in Biochemie an der Eidgenössischen Technischen Hochschule (ETH) Zürich und promovierte in Biotechnologie an der ETH und bei der Firma Cytos Biotechnology, Zürich.