„Nun sind sie halt da, die Allzeithochs“

C r a c k

In der letzten Woche kündigten wir die Allzeithochs noch an, nun haben wir sie gesehen. Doch der Reihe nach. Was viele überraschen wird, Gold, das vermeintlich „tote Kapital“, bescherte den deutschen Anlegern in den letzten fast 25 Jahren einen größeren Zugewinn als DAX-Aktien. Seit 1999 erreichte es eine jährliche Rendite von +8,6%, während DAX-Aktien nur +4,9 % pro Jahr gewannen. Selbst der US-Leitindex S&P 500 musste sich im Vergleichszeitraum mit +7,8% p.a. geschlagen geben.

Nun produzieren Unternehmen Güter und erbringen Leistungen. Ihre Mitarbeiter forschen, entwickeln und erarbeiten Wohlstand sowie Fortschritt. Gold dagegen liegt „unproduktiv“ im Tresor. Warum ist es für Anleger dennoch derart lukrativ? Zunächst und für die Zyniker unter den Anlegern: Es ist egal warum, solange es funktioniert. Die Nachdenklichen jedoch, die könnten auf die Idee kommen, dass es gar nicht so sehr am Golde liegt, zu dem alles drängt und an dem alles hängt. Es liegt vielmehr an der Politik, die es schafft, das Geldsystem, welches der Wirtschaft und den strebsamen Bürgern dienen soll, für andere Zwecke zu missbrauchen und zu überlasten. Als Stichworte zum Nachdenken mögen dienen: Sozial- und Rüstungsausgaben, geldbewehrte Pull-Faktoren in der Migrationskrise, Bürokratieauswüchse und Subventionsaufwüchse für „Klimatransformation“ und „Demokratieerzieher“ – kurz der allerorten wuchernde Staat, der sehr viel mehr verbraucht als die braven Steuerbürger für ihn erwirtschaften können und auch wollen.

Anzeige

Learn & Earn: Lerne Trading und erhalte 300 €

Erfahre in unseren drei kurzen Videos, wie man mit den unterschiedlichen Finanzinstrumenten bei IG traden kann, absolviere anschließend ein kurzes Quiz und sichere dir einen Startbonus in Höhe von 300 € für dein Trading-Konto!

Traden birgt hohe Risiken.

Alle Staaten haben die Tendenz, mehr Geld auszugeben, als sie ihren Bürgern an Steuern abnehmen können. Die ständige Versuchung besteht darin, die klammen Kassen, Haushaltslöcher und sogenannten Sondervermögen mit frischem Geld aufzufüllen: Genau da kommen die „unabhängigen“ Notenbanken ins Spiel. Sie produzieren im Fiatgeld-System die nötigen Mittel, um den Staat flüssig zu halten – auf Knopfdruck. Waren, Dienstleistungen und Produktivitätsfortschritt halten da nicht mit. Es entsteht Inflation, mal bei Aktien und Immobilien, was dann auch noch als Wohlstandsmehrung gepriesen wird, mal bei den Konsumentenpreisen, wo es richtig weh tut.

Gold bleibt von alldem unbeeindruckt. Es lässt sich nicht in Notenpressen drucken oder in Computern vermehren. Neu kann es nur mühsam aus der Erde geholt werden, und das ist die einzige Inflation, welcher das Metall derzeit unterliegt. Insofern ist Gold nicht nur Wertaufbewahrungsmittel und Gewinnermetall zweier Dekaden, sein Kurs ist auch ein Indikator, wie gut oder schlecht es um unser Geldwesen bestellt ist. Schon deshalb scheint die Versuchung groß zu sein, in allzu hektische Preisauftriebe wieder etwas Material abzugeben. So geschehen an diesem Montag, als der Preis kurzzeitig auf mehr als 2.145 USD/Feinunze – und damit auf ein neues Allzeithoch – emporschoss. Es dauerte nur Minuten und massive Verkäufe drückten den Kurs zurück auf das Ausgangsniveau – und darunter. Für diesmal war der Ausbruch gescheitert. In den immer weiter verwässerten Papiergeldern ist ein erneuter Anlauf auf Rekordpreise aber nur eine Frage der Zeit.

U p

Die deutsche Wirtschaft gibt nach, aber der DAX gibt nicht auf. Im Gegenteil, denn auch der DAX hat geliefert. Gestern markierte er ein neues Allzeithoch, und heute gleich noch eines. Wie passt das zusammen? Perfekt passt es. Denn mindestens zwei Effekte überschneiden sich: Zum einen ist da die Jahresendrally als saisonales Muster. In diese Phase fallen laut langjähriger Statistik die größten Gewinne des Börsenjahres. Eng damit verwandt, und vermutlich sogar eine der Ursachen, ist das sogenannte Window-Dressing. Professionelle Kapitalanleger wollen zum Jahresende Gewinneraktien mit ordentlicher Gewichtung in ihren Kundenportfolios ausweisen. Sie konzentrieren sich also auf jene Titel, die ohnehin schon gut gelaufen sind, geben bis zum Bilanzstichtag keine Stücke mehr aus der Hand und kaufen sogar noch zusätzlich ein.

In dem Maße, wie die Volkswirtschaften des Westens durch die Belastung der Hochzinspolitik unter Druck gekommen sind, keimt zudem Hoffnung, die Notenbanken werden ein weiteres Mal die Geldschleusen öffnen. Auch die Regierungen sind klamm und insbesondere die schlechtesten Schuldner verlangen nach frischem Geld, um zweifelhaften Wohltaten, Transformationen oder Kriege weiter finanzieren zu können. Weder Fed noch EZB werden sich solchen Wünschen auf Dauer entziehen können, und zwar letztlich unabhängig vom Stand der Inflationsbekämpfung. Angesichts der Abflachung der Zuwachsraten bei der Konsumentenpreisinflation wird die Zinswende wahrscheinlicher, nicht unbedingt aus innerer Überzeugung der Notenbanken, sondern weil diese dem politischen Druck nicht standhalten werden.

Das ist ein relativ normaler Vorgang im Zinszyklus. Irgendwann beginnen die Märkte eine solche Zinswende zu antizipieren, wobei sie historisch diesen Wenden selten vorauslaufen. Denn der Hoffnung auf sinkende Zinsen stehen gleichzeitig noch die Horrornachrichten aus der Wirtschaft mit Betriebsschließungen, Pleiten und insgesamt stagnierender, wenn nicht schrumpfender Wirtschaftsleistung gegenüber – ein Umfeld also, in welchem das Investieren Überwindung kostet.

Die ungewöhnliche Komponente ergibt sich aus den mittlerweile erreichten besonderen Rahmenbedingungen. Noch nie war die Verschuldung so hoch, noch nie wurde mit derart hohen Einsätzen Geld- und Fiskalpolitik betrieben, noch nie von so fragwürdigem Personal möchte man ergänzen. Sobald sich an den Märkten die Überzeugung durchsetzt, dass den Notenbanken und/oder den Politikern das Heft des Handelns entgleitet, geht die normale Investitionstätigkeit in eine Art Flucht aus dem Geld über. Die Austrians nennen diese Phase bekanntlich Crack-up-Boom bzw. Katastrophenhausse. Sie markiert zugleich das Ende der bis dahin bestehenden Geldordnung aufgrund des rapiden Geldwertverfalls. Im DAX könnten wir im laufenden Aufwärtsgang sogar noch Kurse im Bereich des Kreuzwiderstands (vgl. Abb., roter Kreis) sehen.

In jedem Fall sind finale Phasen ein wilder Ritt und kaum einem Börsianer gelingt es, dabei im Sattel zu bleiben. Das lehrt ein Blick in die Geschichte. Der Gründerkrach von 1873 ruinierte Banker und Spekulanten. Ähnlich war es 1923, als die Hyperinflation über Nacht mit der Rentenmark getötet wurde. Auch Erhards Währungsreform ereilte 1948 manchen, der auf dem glatten Börsenparkett gerade auf dem falschen Fuß stand.

B o o m

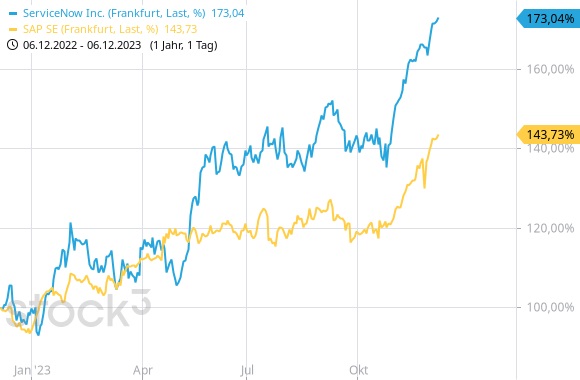

Im Oktober 2019 verließ CEO Bill McDermott den DAX-Konzern SAP (WKN: 716460, akt. Kurs: 148,40 EUR) nach 17 Jahren Betriebszugehörigkeit und heuerte noch im selben Monat bei ServiceNow (WKN: A1JX4P, akt. Kurs: 640,20 EUR) an, ebenfalls in der Leitungsposition eines CEO. Während SAP seitdem sein „Mojo“ verloren zu haben scheint, zieht die ServiceNow-Aktie unter McDermotts Ägide davon. Kursgewinn SAP seitdem: +20%, ServiceNow: +140%.

Derzeit rangiert der Kurs am Jahreshoch. Das KGV ist schwindelerregend – wie so oft bei US-Unternehmen mit herausragenden Zukunftsaussichten. US-Anleger sind nicht auf den Kopf gefallen. Sie wissen, wie man Chancen nutzt und die eigenen Nerven dabei möglichst im Zaum hält. Smart Investor empfahl seinen Lesern ServiceNow bereits im Juni 2022 unter dem Titel „Einsteigen, wenn andere aussteigen“. Kursgewinn seitdem: +48%. Der Trend ist intakt. Wessen Nerven es ebenfalls sind, der mag noch ein bisschen auf der Erfolgswelle weiterschwimmen. Einen engen Stopp-Loss sollte man dabei aber trotzdem im Auge behalten.

Zu den Märkten

Meistens beschäftigen wir uns in dieser Rubrik mit dem DAX. Da wir uns dem deutschen Leitindex allerdings bereits ausführlich gewidmet haben, rücken wir hier einen anderen Markt in den Fokus. Wenn Gold und Aktien steigen, warum dann nicht auch der Bitcoin. Seine Fangemeinde ist jedenfalls groß und die rührt angesichts der jüngsten Kursavancen kräftig die Werbetrommel. Langjährige Leser wissen, dass wir nicht zu den allergrößten Fans des Ur-Kryptos gehören. Noch immer ist er nicht zu einem Alltagszahlungsmittel geworden und auch eine fundamentale Bewertung erscheint schwierig bis unmöglich. Dennoch hat er sich als das Spekulationsobjekt etabliert, besonders für eine neue Generation junger Anleger, eigentlich Spekulanten. Im Moment stehen beim Bitcoin die Signale auf grün. Nicht nur startete soeben ein neuer Aufwärtstrend, die Bitcoin-Gemeinde wartet auch auf das nächste Halving, das am 23. April 2024 stattfinden soll. Dann wird die Belohnung für Miner erneut halbiert. Es gibt zwar dann nicht weniger Bitcoins auf dem Markt, wie ebenso gerne wie fälschlich behauptet wird, aber die Zuwachsrate der neu kreierten Bitcoins flacht sich weiter ab. Das Spiel um den Bitcoin begleiten wir in unserem Aktienmusterdepot mit MicroStrategy (WKN: 722713).

Musterdepots & wikifolio

In der Rubrik Musterdepots & wikifolio finden Sie heute eine Kurzanalyse zu unserem Musterdepot BayWa, zu den erfolgten Transaktionen, zu neuen Käufen sowie einen Bericht zu unserem wikifolio „Smart Investor – Momentum“. Das große Monats-Update inklusive Tabellen finden Sie in der vorletzten Ausgabe. Abgerundet wird unser Musterdepotteil mit einem Kurzbericht zu unserem wikifolio „Smart Investor – Momentum“. Im Musterdepotbereich können Sie sich durch einfaches Blättern einen schnellen Überblick über die Transaktionen der letzten Wochen verschaffen. Um diesen Bereich lesen zu können, müssen Sie Abonnent des Smart Investor Magazins sein und sich auf der Smart-Investor-Website einloggen. Sollten Sie Ihr Passwort vergessen haben, fordern Sie bitte ein neues bei abo@smartinvestor.de an.

Fazit

Gold schaffte das Allzeithoch und wurde sofort heruntergeprügelt, der DAX lief nach seinem Allzeithoch einfach weiter.

Ralf Flierl, Frank Sauerland, Ralph Malisch

Hinweis auf mögliche Interessenkonflikte:

Ein mit “*“ gekennzeichnetes Wertpapier oder ein Derivat darauf wird zum Zeitpunkt des Erscheinens dieser Publikation oder der Smart Investor Printausgabe von mindestens einem Mitarbeiter der Redaktion gehalten.

Abonnements:

Unsere Smart Investor Abonnements finden Sie hier.

Das Magazin:

Das aktuelle Smart Investor Magazin finden unsere Abonnenten hier.

E-Mail-Versand:

Sollten Sie den E-Mail-Versand abbestellen wollen, so benutzen Sie bitte den Abmelde-Link unter dem Newsletter bzw. schicken uns eine E-Mail mit dem Betreff “Abbestellen des SIW” an weekly@smartinvestor.de.

Unsere Datenschutzerklärung finden sie hier.

Die Charts wurden erstellt mit stock3 und Tai-Pan von Lenz+Partner. Diese Rubrik erscheint jeden Mittwochnachmittag.

Unsere Depotempfehlung: das Depot von smartbroker.de. Bereits ab 0 € Gebühren Wertpapiere handeln.